Der Online-Lebensmittelhandel boomt. Allein 2021 hätten Kapitalgeber weltweit rund 14 Milliarden US-Dollar in Quick-Commerce-Anbieter wie Gorillas, Getir und Gopuff investiert, teilt Bain & Company mit. Zudem würden durch Aggregatoren wie Deliveroo und DoorDash zunehmend die Grenzen zwischen Essenslieferungen und Lebensmittelbestellungen verwischen.

Dabei müssten sowohl die Herausforderer als auch die traditionellen Handelskonzerne ihre Kapazitäten erweitern, um das hohe Wachstum in diesem Segment zu bewältigen. So werde der deutsche Markt bis 2026 auf voraussichtlich 14 Milliarden Euro anwachsen, was dem 2,1-fachen des bisherigen Spitzenwerts während der Pandemie entspräche. Das bringt die Studie „Online Grocery Strategy: A Reality Check for Disruptors and Incumbents“ der internationalen Unternehmensberatung Bain & Company zutage.

„Der Online-Lebensmittelhandel hat sich rund um den Globus zu einem milliardenschweren Wachstumsmarkt entwickelt, denn immer mehr Menschen nutzen die Lieferservices auch nach den coronabedingten Lockdowns“, erklärt Miltiadis Athanassiou, Bain-Partner und Co-Autor der Studie. „Die jüngsten Investitionen in die Sofortlieferdienste bedeuten aber keineswegs, dass die neuen Anbieter zwangsläufig die Oberhand gewinnen.“ Vielmehr stünden alle Marktteilnehmer vor der gleichen Herausforderung: sich im Wettbewerb zu behaupten und langfristig profitabel zu sein.

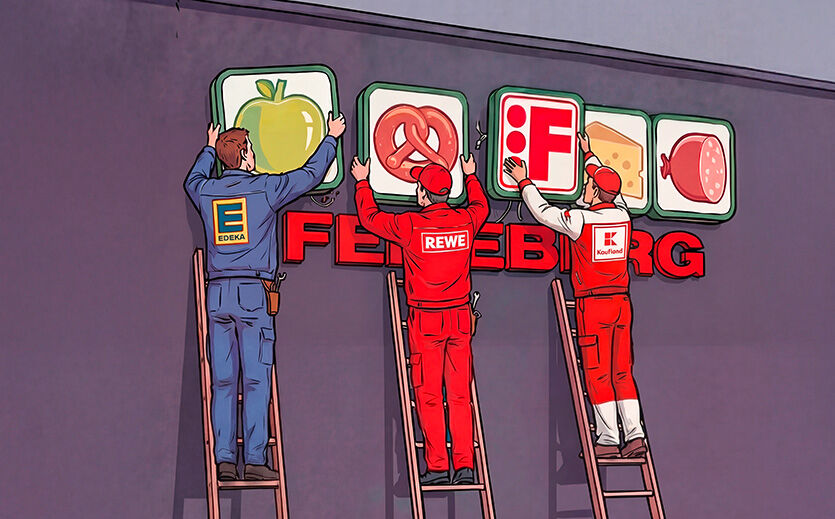

Omnikanal-Anbieter werden laut der Studie von Größenvorteilen und Kundennähe profitieren. Trotz der Bequemlichkeiten des Internets würden die meisten Onlineshopper weiterhin parallel im klassischen Lebensmitteleinzelhandel einkaufen. Die etablierten Handelskonzerne, die über ein Omnikanal-Profil verfügen, profitierten daher von ihren Größenvorteilen und einer engen Kundenbindung. Sie wüssten um die Bedürfnisse und Einkaufsgewohnheiten der Verbraucher, da sie ihnen ein breiteres Angebot offerieren.

Ein weiterer Vorteil seien die engen Geschäftsbeziehungen, in denen die Konsumgüterhersteller mit den großen Omnikanal-Anbietern stehen. Diese erzielten mit ihnen mehr Umsatz, und auch die Rentabilität sei besser – die Gewinnspanne (EBITDA) fiele mit 17 bis 22 Prozent etwa doppelt so hoch wie beim reinen Absatz über Onlinekanäle aus. „Die Hersteller bieten den Handelsketten oft günstigere Konditionen als den Start-ups“, erklärt Marie-Therese Marek, Associate Partner bei Bain und Retail-Expertin. „Trotzdem müssen die etablierten Anbieter angesichts der Agilität und des immensen Daten-Know-hows der Herausforderer wachsam bleiben.“

Weiter müssten laut der Bain-Studie alle Marktteilnehmer ihre Profitabilität verbessern. Das rasche Wachstum des Online-Lebensmittelhandels sorge bei den etablierten Handelsketten für ein Rentabilitätsproblem. Denn in diesem Vertriebskanal seien Gewinnmargen deutlich niedriger als im stationären Handel. Hier könnten die traditionellen Marktführer von den Herausforderern lernen, denn diese forderten inzwischen etwa ein Mindesteinkaufsvolumen oder verlangten für ihre Onlineservices Gebühren. So koste bei Amazon in den USA beispielsweise jede Lebensmittellieferung aus dem „Whole Foods Market“-Angebot knapp zehn US-Dollar – zusätzlich zum jährlichen Prime-Abonnement.

Doch auch die Quick-Commerce-Anbieter benötigen laut Studie ein strikteres Kostenmanagement. Ihre Darkstore-Modelle, also der Direktverkauf aus dem Warenlager, seien nach wie vor nicht flächendeckend profitabel. Und die Aufwendungen für die Akquise neuer Kunden blieben durch Rabattaktionen auf hohem Niveau. Vor diesem Hintergrund müssten die Sofortlieferdienste den Umsatz pro Bestellung steigern, ihren Darkstore-Absatz und die Lieferfrequenz erhöhen sowie die Servicequalität weiter verbessern. Zudem könnten sie ihren Angebotsmix auf den Nicht-Lebensmittelbereich ausweiten und über Kooperationen mit etablierten Handelsketten oder Aggregatoren nachdenken.

Weiter blieben effiziente Auftragsabwicklung und Lieferung ein Kernthema. In den nächsten Jahren müssten alle Marktteilnehmer angesichts der schnell steigenden Nachfrage ihre Lieferkapazitäten erheblich ausbauen. „Um sich im Wettbewerb zu behaupten, benötigen die Lebensmittelhändler für ihre Wachstumspläne unterschiedliche regionale Modelle, die sich nach der Bevölkerungsdichte des Einzugsgebiets richten“, sagt Branchenkennerin Marek. „Zusätzlich zu den bisherigen Click-and-Collect-Lösungen im stationären Geschäft sollten sie sich stärker auf eine automatisierte Auftragsabwicklung bei Zusammenstellung und Verpackung der Produkte konzentrieren.“

Darüber hinaus könnten die traditionellen Omnikanal-Anbieter mit Lieferservice-Apps kooperieren, um kurzfristig zusätzliche Kapazitäten zu schaffen und die hohen Kosten des Transports bis zur Haustür in den Griff zu bekommen. Allerdings müssten sie dabei Nachteile wie den Verlust von Marge und direktem Kundenkontakt in Kauf nehmen.

„Auch wenn alle im Online-Lebensmittelhandel aktiven Unternehmen die für sie drängendsten Herausforderungen individuell lösen müssen, sollten sie die notwendigen strategischen Entscheidungen keinesfalls verzögern, nur weil sie das Risiko von Fehlinvestitionen fürchten“, betont Bain-Partner Athanassiou. „Gebot der Stunde ist, mutig in neue Services und Hightech-Lösungen zu investieren und sich so vom Wettbewerb abzusetzen.“