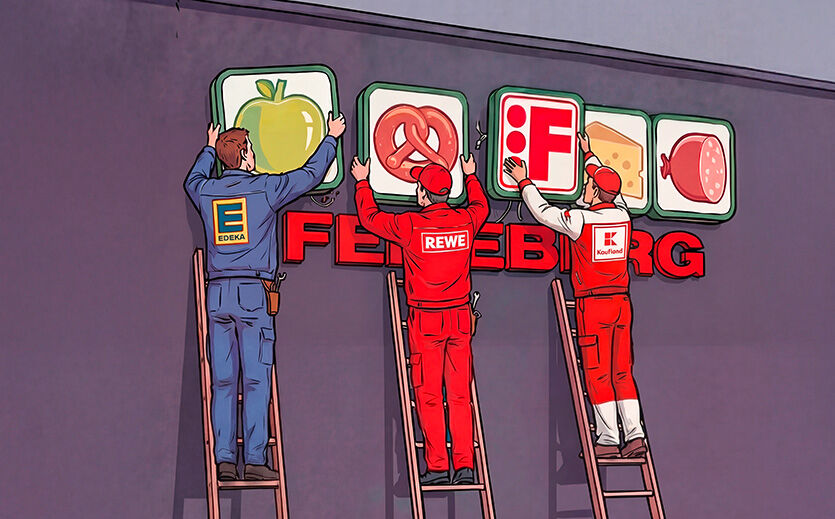

Die Sonderdividende könnte aus den Erlösen aus dem geplanten Verkauf der Supermarktkette Real sowie des China-Geschäfts gezahlt werden, meldet die Deutsche Presse-Agentur unter Berufung auf die Nachrichtenagentur Bloomberg. Eine endgültige Entscheidung gebe es noch nicht.

Metro erhofft sich 500 Millionen Euro aus dem Verkauf von Real an das Immobilienunternehmen Redos. Die chinesischen Aktivitäten könnten mit zwei Milliarden US-Dollar bewertet werden. Um die Aktionäre davon abzuhalten, das Angebot von Kretinsky anzunehmen, könnte Metro nun einen Teil der Erlöse für eine Sonderzahlung verwenden. Anteilseigner, die ihre Papiere andienten, würden leer ausgehen.

Metro-Chef Olaf Koch hatte bei der Ankündigung der Übernahme im Juni erklärt, das Unternehmen werde durch die Offerte „substanziell“ unterbewertet. In seiner für kommende Woche erwartenden Stellungnahme dürfte zudem die Besorgnis des Managements über die zukünftige Verschuldung im Fokus stehen, hieß es in den Berichten.

Ratingagenturen wie Moodys prüfen die Bonität des Handelskonzerns nach dem Gebot auf eine mögliche Herabstufung. Sie befürchten, die Verbindlichkeiten von Metro könnten nach einer Übernahme erheblich steigen. Hintergrund sind die Kreditzusagen verschiedener Banken für das Angebot. Das Metro-Management befürchtet, dass Kretinsky und sein Partner Patrik Tkac die Schulden nach einer Übernahme Metro aufbürden könnten.

Metro wollte die Informationen nicht kommentieren. Ein Sprecher von EP Global Commerce (EPGC), dem Übernahmevehikel Kretinskys und Tkacs, erklärte, die Kapitalstruktur des Gebots sei „sehr solide“ und unterstütze die Wachstumsstrategie Metros, inklusive der Verkäufe von Real und dem China-Geschäft. 2,5 Milliarden des 5,8 Milliarden Euro schweren Angebots finanziere EPGC mit eigenem Kapital. Den Angebotsunterlagen zufolge stammt die Hälfte der 2,5 Milliarden Euro jedoch aus Fremdkapital, das eine mit den Bietern zusammenhängende Holding zur Verfügung gestellt hat.