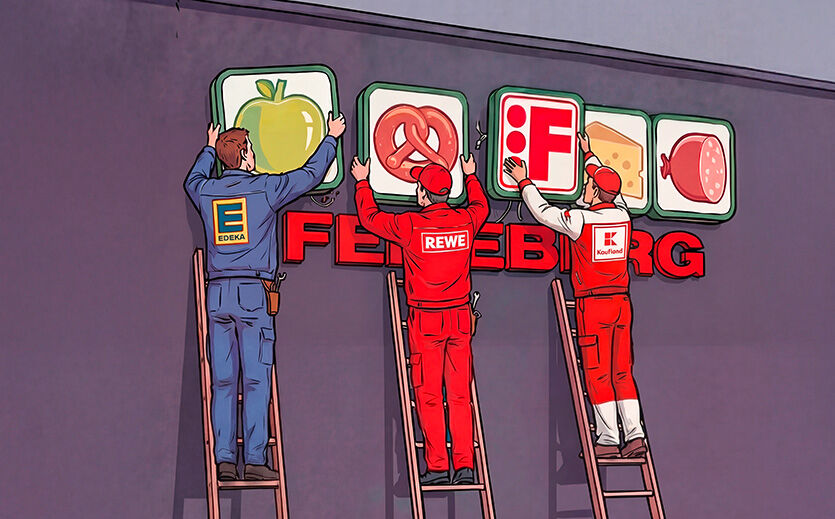

Der Handelskonzern Metro strebt weiterhin einen Rückzug von der Frankfurter Wertpapierbörse an. Vorstand und Aufsichtsrat des Unternehmens unterstützen das öffentliche Delisting-Erwerbsangebot der EP Global Commerce. Dies teilte das Unternehmen mit.

Nachdem EPGC die Angebotsunterlage für das Delisting-Erwerbsangebot veröffentlich hatte, wurde die Annahmefrist für das Angebot auf den 16. April 2025 festgesetzt. Jeder Aktionär muss nun für sich entscheiden, ob er das Angebot annimmt. Danach entscheidet die Frankfurter Börse, ob sie die Aktie vom Markt nimmt.

EPGC will 5,33 Euro pro Aktie zahlen

EPGC hat ein Angebot in Höhe von 5,33 Euro je Anteilsschein unterbreitet. Sollten alle im Streubesitz befindlichen Aktien eingesammelt werden können, wäre das eine Investition in Höhe von 650 Milionen Euro.

Vorstand und Aufsichtsrat von Metro bewerten das Delisting als im Interesse des Unternehmens. Nach dem Börsenrückzug könne das Management die Unternehmensstrategie verfolgen, ohne die Aktienkursentwicklung berücksichtigen zu müssen. Das erklärte Metro. Zudem entfielen die mit einer Börsennotierung verbundenen finanziellen und organisatorischen Aufwände.

Metro-Spitze hält Angebotspreis für zu niedrig

Der von EPGC gebotene Angebotspreis biete eine „signifikante Prämie“ gegenüber dem Kurs der Metro-Stammaktien vor Bekanntgabe des geplanten Delistings, teilte das Unternehmen mit. Damals kostete eine Metro-Aktie 3,90 Euro. Allerdings spiegele der Preis nach Ansicht von Vorstand und Aufsichtsrat das langfristige Wertpotenzial von Metro nicht wider und sei „aus finanzieller Sicht nicht angemessen“.

Vorstand und Aufsichtsrat geben den Aktionären keine Empfehlung zur Annahme oder Ablehnung des Angebots. Sie verweisen darauf, dass Aktionäre je nach individuellem Anlagehorizont und Erwartungen unterschiedliche Ansichten zum Angebot haben könnten.

EPGC will sCore-Strategie weiter unterstützen

EPGC erklärte laut Metro die Absicht, die Position des Unternehmens im aktuellen Marktumfeld zu stärken und die sogenannte Score-Strategie weiter zu unterstützen. In einer Delisting-Vereinbarung vom 5. Februar 2025 sagte EPGC zudem den Erhalt der Konzernzentrale, die Finanzierung nach einem Delisting sowie Zusagen zu Arbeitnehmerthemen zu.

Der Delisting-Prozess könnte einen Wendepunkt für Metro und möglicherweise den gesamten Großhandelssektor darstellen. Fernab der Börsenvolatilität könne sich das Unternehmen stärker auf operative Effizienz und digitale Innovationen konzentrieren.