Was für ein Satz: „Wenn ich ehrlich bin, dann schäme ich mich für viele Preise“, sagt der selbstständige Händler, der Anfang März durch seinen Supermarkt führt und – natürlich – nicht namentlich genannt werden möchte. Er zeigt auf WC-Steine für 4,99 Euro, später auf Protein-Kekse, 9 Gramm leicht, zum gleichen Preis.

Die Inflation der vergangenen Jahre lässt noch immer manche ungläubig staunen. In den Jahren 2022 und 2023 aber traf sie die Branche bis ins Mark: Existenzangst trieb die Konsumenten in Deutschland zu den Discountern. Der Aufstieg der Vollsortimenter war gestoppt: das Uptrading aus der Pandemie-Zeit – die Lust der Konsumenten auf hochwertige Lebensmittel also – plötzlich zu Ende.

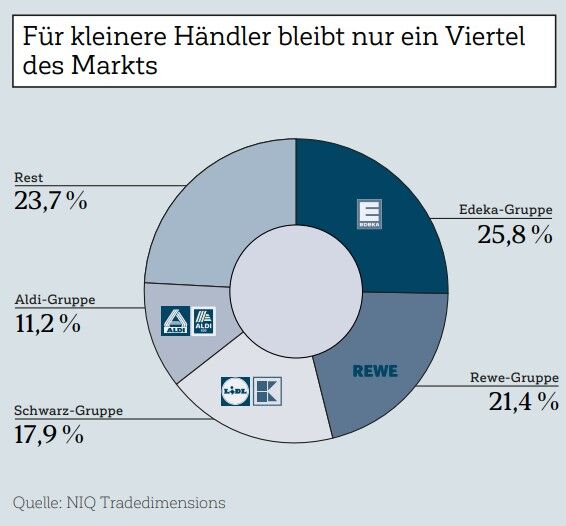

Jetzt aber – das zeigen Zahlen, die der Lebensmittel Praxis exklusiv vorliegen – entpuppt sich der Discounter-Boom als flüchtig: Nach den Daten, die Tradedimensions – ein Unternehmensteil des Marktforschungsunternehmens NielsenIQ – zusammengetragen hat, haben die Vollsortimenter- Handelsgruppen spürbar Marktanteile zurückgewonnen.

Besonders negativ fällt das schwache Abschneiden der Aldi-„Gruppe“ auf: Laut Tradedimensions steigerten Aldi Nord und Süd ihren Umsatz in Summe nur um 2,0 Prozent – und damit deutlich weniger stark als die großen Konkurrenten. Auch Kaufland büßt den Daten zufolge erheblich an Marktanteil ein. Edeka und Rewe dagegen gewinnen hinzu.

Thomas Roeb, Professor für Handelsbetriebslehre an der Hochschule Bonn-Rhein-Sieg, nennt das eine „Normalisierung des Marktes“. „Was wir hier sehen, ist weder das Ergebnis eines besonders guten Managements der Vollsortimenter noch ein Versagen der Discounter.“ Auslöser der Normalisierung sei „die Abschwächung der Inflation“. Marcus Dittmar, Handelsforscher bei Tradedimensions, bestätigt diese Einschätzung: Dass die Vollsortimenter im Jahr 2024 wieder Aufwind erhalten haben, steht auch nach seiner Ansicht im Zusammenhang mit der stark abgeflachten Teuerung: Die Inflation der Nahrungsmittelpreise lag 2024 laut Statistischem Bundesamt nur noch bei 1,4 Prozent. Nur der vorübergehende Inflationsschock also ließ die Marktentwicklung zeitweise vom längerfristigen Trend abweichen. Und dieser Trend ist deutlich: Historisch betrachtet haben die beiden umsatzstärksten Vollsortimenter, die Edeka-Gruppe und die Rewe-Gruppe, ihren Marktanteil kontinuierlich ausbauen können. Noch vor zehn Jahren lag dieser bei rund 36 Prozent. 2024 lag die Marktbedeutung mit über 47 Prozent bei fast der Hälfte der Umsätze im gesamten deutschen Lebensmittelhandel.

War das Zwischentief der Vollsortimenter also unvermeidbar? Handelsprofessor Roeb sieht es anders. „Die Discounter haben in der Vergangenheit nicht unbedingt alles richtig gemacht, als ihre Umsätze stark gestiegen sind. Vielmehr haben die Vollsortimenter Fehler begangen, indem sie zu großzügig mit ihren Preissteigerungen umgegangen sind“, sagt er. Die Discounter seien bei den Preisen zurückhaltender gewesen, was ihnen einen deutlichen Vorteil verschafft habe. Rewe und Edeka hätten das erkannt. „Sie arbeiten daran, den Preisabstand zu den Discountern zu verringern“, so der Handelsexperte gegenüber der LP.

Edeka wächst maßgeblich über Zukäufe

Allerdings ergeben sich Marktanteilsverschiebungen immer auch aus Zu- und Verkäufen von Unternehmensteilen. Das zeigt sich vor allem an den Zahlen, die Tradedimensions für Edeka nennt: Die Gruppe wuchs den Daten zufolge vor allem über ihre „sonstigen Geschäftsfelder“. Eine Begründung dafür liefern weder Edeka noch Tradedimensions auf Anfrage. Logisch ist, dass der Zuwachs maßgeblich erkauft wurde. Im vergangenen Jahr übernahmen Edeka-Gesellschaften beispielsweise mehrere Real-Standorte. Und der Wachstumshunger von Edeka ist noch lange nicht zu Ende. 2025 kommt der Kauf des Ladenbau-Spezialisten Aichinger hinzu sowie die mittlerweile genehmigte Integration der Konsum-Genossenschaft Dresden mit 32 sächsischen Filialen in die Edeka Nordbayern-Sachsen-Thüringen. Auch die Vertikalisierung, also die Übernahme eigener Produktionsbetriebe, treibt Edeka voran. Der aktuellste Fall ist der Kauf von Uckermärker Milch in Prenzlau.

Den Edeka-Regionalgesellschaften mit ihren selbstständigen Einzelhändlern weist Tradedimensions für das vergangene Jahr sogar einen leicht geschrumpften Marktanteil zu. Ein Edeka-Händler nennt das Plus beim Gesamtumsatz der Edeka-Gruppe (+6,2 Prozent) denn auch „mit Vorsicht zu genießen“. Die Zukäufe würden die Performance von Deutschlands größter Handelsgruppe unverhältnismäßig verschönern. „Der Umsatzanstieg mag im Gesamtkonzern korrekt sein, weil wir einige Zukäufe getätigt haben.“ Die Entwicklung auf vergleichbarer Fläche sei weit weniger gut. Schon die Real-Integration mache es kaum möglich, den aktuellen Umsatz der Edeka-Gruppe mit den Vorjahreszahlen zu vergleichen. Ein ehemaliger Real-Markt kann seiner Ansicht nach leicht 30 bis 40 Millionen Euro Umsatz generieren.

In Sachen Wachstum ist beim klassischen Supermarkt-Geschäft der Edekaner also nach wie vor deutlich Druck im Kessel. Dies zeigt auch ein aktuelles Schreiben einer Edeka-Regionalgesellschaft an die Genossen, das der LP vorliegt. „Wir brauchen Wachstum – in Umsatz und Rohgewinn, um unsere Kostenentwicklungen mindestens auszugleichen“, heißt es darin. Die Idee des Vorstands: Wer mehr als 4 Prozent Plus in diesem Jahr macht, bekommt einen Bonus. Der Brief weckt Begehrlichkeiten bei den Händlern, sorgt aber auch für Missmut. Schließlich könne kein Marktinhaber etwas für die angespannte Kostensituation, heißt es.

Bei der Betrachtung des Hard-Discounts fällt auf, dass Lidl alleine mittlerweile mit einem Umsatz von knapp 32 Milliarden Euro bald den kombinierten Umsatz von Aldi Nord und Aldi Süd erreicht (rund 36 Milliarden Euro). „Die Entwicklung ist wirklich erstaunlich“, sagt Professor Roeb. „Ich erinnere mich noch an Zeiten, als Lidl nur ein Fünftel des Umsatzes von Aldi Süd machte. Das war in den späten 1980er-Jahren.“ Es sei enttäuschend zu sehen, wie schwach Aldi aufgestellt sei und sein Geschäft betreibe. Im E-Commerce-Bereich mache Aldi nur 50 Millionen Euro Umsatz, während die Schwarz-Gruppe auf 2 Milliarden Euro komme. Roeb spart nicht mit harten Urteilen: „Es ist sehr traurig zu beobachten, wie Aldi Süd den Bach runtergeht“, sagt er. Einen Verkauf des Hard-Discounters hält der Hochschullehrer nicht mehr für ausgeschlossen.

Lidl sieht sich vorn

Angesprochen auf das im Vergleich zum Vollsortiment laut Tradedimensions eher schwache Discounter-Wachstum, reagieren die Unternehmen selbstbewusst. Lidl spricht gegenüber der LP von einem Umsatzzuwachs von 5,7 Prozent im Jahr 2024 – und sieht sich damit gar an der Spitze der Branche. Grundlage für diese Zahl sei die elektronische Erfassung der Einkäufe von Konsumgütern von 30.000 Haushalten durch das Marktforschungsunternehmen Yougov. Besonders im Bereich Obst und Gemüse habe man sich mit 8,4 Prozent Wertzuwachs stark entwickelt. Aldi Süd äußert sich zwar nicht konkret zu den aktuellen Zahlen – formuliert aber den eigenen Anspruch, Preisführer zu sein. Unabhängige Studien zeigten, dass Aldi Sieger beim Preis-Leistungs-Verhältnis im Einzelhandel sei.

Gerade niedrige Preise scheinen aber bei den Kunden an Bedeutung zu verlieren. „Die stark gestiegene Inflationsrate hat die Menschen zunächst erschreckt. Es war ein regelrechtes Zusammenzucken“, sagt Roeb. Nun schlage das Pendel zugunsten des Vollsortiments um.

|

Unternehmen |

Umsatz 2024 |

Veränderung in % |

|

|

1 |

Edeka-Gruppe |

82.465 |

6,2 |

|

- |

Netto Marken-Discount |

19.515 |

2,4 |

|

- |

Edeka Regionalgesellschaften |

59.200 |

2,4 |

|

- |

Sonstige Geschäftsfelder |

3.750 |

345,4 |

|

2 |

Rewe-Gruppe |

68.389* |

4,9 |

|

- |

Rewe-Konzern |

64.873* |

5,0 |

|

- |

Vollsortiment |

35.171* |

5,1 |

|

- |

Penny |

10.758* |

3,0 |

|

- |

Sonstige Geschäftsfelder |

18.944* |

6,1 |

|

- |

Rewe Dortmund 1) |

3.516* |

3,5 |

|

3 |

Schwarz-Gruppe |

57.210* |

2,3 |

|

- |

Lidl |

31.960* |

3,8 |

|

- |

Kaufland |

23.200* |

0,4 |

|

- |

Schwarz E-Commerce |

2.050* |

2,5 |

|

4 |

Aldi-Gruppe 2) |

35.890* |

2,0 |

|

- |

Aldi Süd |

20.140* |

1,5 |

|

- |

Aldi Nord |

15.700* |

2,5 |

|

- |

Aldi E-Commerce |

50* |

25,0 |

|

5 |

dm |

12.470 |

9,5 |

|

6 |

Rossmann |

9.900 |

6,5 |

|

7 |

Bartels-Langness-Gruppe |

6.954* |

3,2 |

|

- |

Bartels-Langness |

3.500* |

2,9 |

|

- |

Citti |

3.454* |

3,5 |

|

8 |

Globus |

6.663 |

3,1 |

|

9 |

Metro |

5.600* |

0,8 |

|

10 |

Transgourmet |

5.125* |

1,9 |

|

11 |

Norma |

4.739 |

1,2 |

|

12 |

Müller |

3.603 |

5,7 |

|

13 |

Bünting |

2.350 |

2,6 |

|

14 |

Dohle |

1.954 |

2,2 |

|

15 |

Dennree |

1.540* |

7,3 |

|

16 |

Tegut |

1.450* |

2,7 |

|

17 |

Netto Nord |

1.278 |

0,6 |

|

18 |

Alnatura |

1.182* |

3,9 |

|

19 |

Kaes |

1.132 |

2,4 |

|

20 |

Lüning |

798 |

9,0 |

|

21 |

Klaas + Kock |

770* |

2,9 |

|

22 |

Wasgau |

706* |

1,9 |

|

23 |

Mix Markt |

670 |

1,4 |

|

24 |

Stroetmann |

618 |

1,5 |

|

25 |

Budnikowsky |

533 |

0,8 |

|

26 |

Fleggaard |

469* |

3,1 |

|

27 |

Hamberger |

427* |

1,7 |

|

28 |

Sorg |

344 |

3,9 |

|

29 |

Weiling |

290 |

1,0 |

|

30 |

Brülle & Schmeltzer |

250 |

-2,7 |

1) Rewe Dortmund: Neubewertung der Vorjahresumsätze

2) Aldi-Gruppe: Neubewertung der Vorjahresumsätze aufgrund vorliegender Bilanzen

Methodik der Top 30

Das Ranking der größten deutschen Lebensmittelhandelsunternehmen basiert auf Zahlen des Marktforschungsunternehmens NIQ Tradedimensions. Von Tradedimensions geschätzte Umsätze sind in der Tabelle auf Seite 10 mit Stern gekennzeichnet. Ausgewiesen werden im Inland getätigte Bruttoumsätze (inklusive Mehrwertsteuer). Bei Unternehmen, die nur Nettoumsätze publizieren, wurde auf Brutto hochgerechnet. Die Erlöse von Edeka und Rewe beinhalten die Umsätze des angeschlossenen selbstständigen Einzelhandels. Bei Unternehmen, deren Geschäftsjahr zum 30. Juni oder 30. September endet, wurden die Umsätze 2023/24 dem Kalenderjahr 2024 zugeordnet.